Ať již se jedná o parametrické a klasifikační úpravy DPH nebo o zavedení zcela nových sektorových daní, zůstává daňová politika jedním z největších evergreenů veřejné debaty. Naopak tím, co v takových diskuzích o drobných změnách zaniká, je celkové daňové břemeno, kterým je zatížen běžný zaměstnanec – jinými slovy, kolik ho stojí veřejný sektor.

Vzhledem ke složitosti celého systému, četnosti daní, poplatků a odvodů a rozličnosti institucí, které je vybírají, je navíc náročné získat ucelený obraz toho, kolik reálně státu odvádíme. Právě proto Liberální institut již druhým rokem zveřejňuje svůj projekt Daňové břemeno, jehož cílem je ukázat, kolik ze své měsíční mzdy odvede státu zaměstnanec pobírající průměrnou mzdu, který je navíc pro účely daně z příjmů bezdětný a svobodný, každý měsíc utrácí celý svůj příjem a nemá žádné postranní výdělky – tedy všechny jeho příjmy podléhají standardním daňovým pravidlům. (Loňský výpočet najdete zde.)

Projekt Daňové břemeno je komplementární ke každoročnímu projektu Liberálního institutu Den daňové svobody, který letos připadl na 28. května, tedy o šest dní později než v minulém roce. Zatímco však v projektu Den daňové svobody počítáme podíl veřejných výdajů státu v daném roce vůči hrubému hospodářskému produktu – tedy kolik stát přerozdělí z každé koruny vydělané v naší ekonomice v daném roce – v projektu Daňové břemeno nás zajímá kolik přímých i nepřímých daní a poplatků odvádí lidé pracující v ČR ze závislé činnosti.

Za daně považujeme v našem výpočtu všechny zákonem stanovené a vynutitelné platby. Tedy i platby, které se formálně nenazývají daněmi, ale například poplatkem či pojištěním, ale jsou nekonsenzuální povahy, jsou v projektu zahrnuty. Vzhledem k počtu, složitosti a často regionální odlišnosti takových plateb, je nutno vnímat výsledná čísla pouze jako orientační odhad, a nikoli jako zcela přesný indikátor míry zdanění, právě proto, že některé položky mohly být opomenuty, nebo se výrazně liší mezi různými regiony či jednotlivci, jak je ostatně popsáno níže.

Samotná metoda výpočtu celkové míry zdanění spočívá v postupném odčítání jednotlivých daní dle jejich povahy od celkové průměrné měsíční mzdy pro daný rok v pořadí, v jakém jsou reálně placeny. Nejdříve tedy od celkové odměny zaměstnance (tedy superhrubé mzdy) odečítáme zdravotní a sociální „pojištění“, a následně daň z příjmu. Dále jsou odečítány majetkové daně, poté daně spotřební, a nakonec daně podnikatelské, které se rovněž promítají do ceny zboží a služeb hrazené koncovým zákazníkem. Tímto postupným započítáváním jednotlivých položek respektujícím skutečný průběh daňové incidence zamezíme tomu, aby nedošlo k započtení například daně z přidané hodnoty více než jednou. Po provedení všech zařazených odečtů obdržíme celkové daňové břemeno zatěžující průměrného tuzemského zaměstnance, a dále také sumu, která mu z jeho celkové mzdy zbývá ke skutečnému svobodnému pořizování zboží a služeb. Jako celkovou mzdu používáme pro odečítání průměrnou mzdu v ČR v prvním čtvrtletí roku 2019.

Příjmové daně jsou počítány na základě stanovených nominálních sazeb a v případě daně z příjmů fyzických osob započítáváme také základní slevy, jakou je například sleva na poplatníka – použita je tedy efektivní sazba pro průměrný příjem.

Majetkové a spotřební daně jsou dle dostupnosti dat vypočítávány dvěma různými metodami. Jsou-li dostupné informace o průměrné spotřebě či platbě, nebo přesných či přibližných sazbách, je výsledná odečtená suma založená na těchto údajích. Pokud je k dispozici pouze celková částka, která byla na dané dani či poplatku vybrána, je tato suma rozpočítána mezi přibližný počet poplatníků konkrétní daně, za které povětšinou považujeme obyvatele ČR ve věku nad 15 let, tedy 8,96 milionu. Kde je to vzhledem k povaze daně vhodnější, pracujeme s číslem 8,68 milionu, které představuje počet obyvatel ČR nad 18 let věku.

Pro účel výpočtu usilujeme o nejnižší nutné množství arbitrárních předpokladů o našem zaměstnanci, v důsledku čehož u majetkových a spotřebních daní kupříkladu nepředpokládáme, že daný zaměstnanec vlastní psa či osobní automobil, nýbrž za účelem co nejlepšího určení průměrné míry zdanění tyto platby násobíme poměrem vlastnictví psa nebo osobního automobilu na poplatníka.

V případech daní a poplatků, které se navíc regionálně liší, jako je například právě poplatek za psa, poplatek za komunální odpad nebo vodné a stočné, pak bereme v úvahu regionální sazby, či sazby různých poskytovatelů, a z nich počítáme republikový průměr. V tomto ohledu došlo oproti projektu Daňové břemeno 2018 k zpřesnění naší metodologie, a tak přesto, že se jedná o vesměs minoritní položky, nemusí být výsledky ideálně přímo meziročně porovnatelné. Vstupní data o výších jednotlivých sazeb a poplatků, celková vybraná suma a jiné údaje povětšinou pocházejí od ministerstva financí ČR, finanční správy, Českého statistického úřadu, celní správy či jednotlivých institucí, které danou platbu vybírají.

Metoda započítání podnikatelských daní spočívá ve vypočítávání podnikatelských daní na základě celkového inkasa, nebo průměrné ceny a celkové spotřeby produktů, přičemž celková částka je pak vzhledem k výše zmíněnému charakteru podnikatelských daní dělena mezi dospělou populaci. Výsledné procento je dále odečteno od zůstatku průměrné mzdy po odečtení příjmových, majetkových a spotřebních daní*.

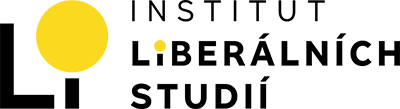

Výsledná míra daňového zatížení běžného zaměstnance po odečtení všech položek pak činí 64,34 %. Z průměrné superhrubé mzdy 43 504 Kč tedy zůstane zaměstnanci na jeho výdaje pouze 15 513 Kč. Při interpretaci této sumy je třeba brát v úvahu fakt, že již došlo k odečtení spotřebních a podnikatelských daní, které za běžných okolností zvyšují cenu pořizovaného zboží. Částka, která tedy našemu zaměstnanci zbyla, představuje čistou reálnou hodnotu zboží a služeb, které si za měsíc ze své mzdy může pořídit.

Přestože metodika použitá Liberálním institutem pro výpočet daňového břemene je založena na metodice používané pro výpočet daňového břemene Konzervatívnym inštitútom na Slovensku, je třeba při srovnávání výsledků mezi státy dbát na možné metodologické odlišnosti. Výsledná srovnání jsou tedy pouze přibližná a ilustrativní.

Můžeme si však z výsledné částky utvořit představu o celkovém dopadu zdanění na běžného zaměstnance, a z jeho výše také závěry o přiměřenosti faktu, že běžný zaměstnanec odvede státu v průměru okolo dvou třetin svého výdělku. Dle našeho názoru jde o informaci, která může a měla by zásadně vstoupit do diskuze o změnách daňového systému a uvalování nových daní.

Celkový výpočet daňového břemene pro rok 2019 je k dispozici ZDE.

Jan Mošovský & Hynek Fencl

—

*Alternativně jsou podnikatelské daně počítány metodou převzatou z výpočtů celkového daňového břemene pro Slovensko vypracovaných Konzervatívnym inštitútom M. R. Štefánika, která spočívá ve výpočtu na základě celkového inkasa nebo průměrné ceny a celkové spotřeby produktů, kde však je daná částka dělena hrubým soukromým domácím produktem (HDP minus výdaje veřejného sektoru). Výsledné procento je v obou případech odečteno od zůstatku průměrné mzdy po odečtení příjmových, majetkových a spotřebních daní. Při použití této metody výpočtu podnikatelských daní pak celkové daňové zatížení vychází na 66,92 % ze superhrubé mzdy, a suma, která průměrně zaměstnanci zůstane, tedy činí 14 392 Kč.